Laut ifo-Geschäftsklimaindex ist die Stimmung in der deutschen Wirtschaft im März auf den tiefsten Punkt seit Juli 2020 gefallen und konnte sich seither nicht wieder erholen. War die größte Belastung für die Wirtschaft im vergangenen Jahr „nur“ die Coronapandemie und die damit einhergehende Störung der Lieferketten, sind zu Beginn des Jahres zahlreiche Krisenherde zu den bereits bestehenden hinzugekommen. So bremsen seit dem Frühjahr 2022 zusätzlich der Krieg in Europa, die Inflation und die Aussicht einer Zinswende den erwarteten Konjunkturaufschwung aus.

Die Ende 2021 noch guten Prognosen für die globale Konjunktur haben einen jähen Dämpfer erlitten. Die Zeichen, dass es innerhalb der nächsten Monate zu einer technischen Rezession in der deutschen Wirtschaft kommen könnte, verdichten sich zunehmend angesichts der zahlreichen Herausforderungen, mit denen Unternehmen aktuell zu kämpfen haben. Rückschläge in der Pandemiebekämpfung sowie der Ukraine-Krieg belasten die Wirtschaft schwer und verschärfen die Lieferkettenprobleme zusätzlich. Ebenso sorgen die Auswirkungen der hohen Inflation und die Erwartung einer Leitzinswende der Europäischen Zentralbank bei allen Unternehmen spürbar für Unruhe. Vor diesem Hintergrund ist es auch nicht überraschend, dass 63 Prozent der im Restrukturierungsbarometer befragten Experten angeben, dass sie in Folge der aktuellen Krisen mit einem Rückgang der Wirtschaftsleistung über wenigstens zwei Quartale hinweg rechnen.

Auswirkungen des Krieges: Existenzbedrohender Kostenanstieg

Die Ergebnisse unseres 20. Restrukturierungsbarometers, dessen Panelbefragung wir auch in diesem Jahr wieder gemeinsam mit der Finanzfachzeitschrift FINANCE von Ende März bis Anfang April 2022 durchgeführt haben, zeigen: Zahlreiche Krisen sorgen dafür, dass die zunächst optimistischen Konjunkturprognosen im Frühjahr 2022 einen deutlichen Rückschlag erlitten haben. Experten rechnen vor allem aufgrund des andauernden Krieges in der Ukraine mit einer deutlichen Mehrbelastung für Unternehmen. Nicht zuletzt die steigenden Energiepreise haben dabei besonders deutliche Auswirklungen: Die Kosten für Unternehmen ziehen in nahezu allen Bereichen – Logistik, Transport, Produktion, etc. – stark an. 48 Prozent aller befragten Experten bestätigen, dass die Entwicklung der Energiepreise existenzbedrohende Auswirkungen auf Unternehmen haben können. Bei den gestiegenen Kosten für Rohstoffe bejahen dies 44 Prozent der Befragten. Zudem geben 38 Prozent (Energiekosten) bzw. 33 Prozent (Rohstoffkosten) an, Unternehmen zu kennen, für die Preiserhöhungen existenzgefährdend werden können.

Gleichzeitig wirken sich die gestiegenen Preise auch auf die Endverbraucher aus, deren Konsumfreude preisbedingt ebenfalls eingetrübt ist. Deshalb gehen 63 Prozent der Restrukturierungsexperten davon aus, dass die Wirtschaftsleistung insgesamt infolge des Ukraine-Krieges über mindestens zwei Quartale zurückgehen wird. Dementsprechend registrieren bereits jetzt 46 Prozent der Finanzierer starke bis sehr starke Auswirkungen in Folge der gegen Russland verhängten Sanktionen bei den von ihnen betreuten Unternehmen. Problematisch gestalten sich hierbei – wie auch bei den Folgen der Pandemie – gestörte Lieferketten, die massiv gestiegenen Energie- und Rohstoffpreise sowie Ausfälle russischer Kunden.

Da das Russland-Engagement vieler Unternehmen sehr kritisch gesehen wird, rechnen knapp mehr als die Hälfte der Restrukturierungsexperten (54 Prozent) mit der Notwendigkeit von Teilabschreibungen. Dass Zwei von Fünf Befragten (40 Prozent) angeben, sich bei diesem Thema noch keine fundierte Meinung gebildet zu haben zeigt aber auch, dass eine eindeutige Tendenz noch nicht abzusehen ist. Das spiegeln auch die Antworten auf die Frage wider, ob ein erneutes staatliches Hilfsprogramm zur Abmilderung der massiv gestiegenen Kosten für Unternehmen notwendig sein wird: 45 Prozent beantworten diese mit Ja, 37 Prozent sagen Nein zu weiteren Hilfspaketen und 18 Prozent sind noch unentschlossen.

„Die meisten Befragten sehen die größten Herausforderungen in den gestörten Lieferketten, die nun durch die noch nicht überwundene Pandemie und den Krieg in Europa doppelt belastet werden.“

— Georgiy Michailov, Managing Partner bei Struktur Management Partner

Restrukturierungswelle und Leitzinswende erwartet

Aufgrund der geopolitischen Entwicklungen und der hohen Inflation rechnen 59 Prozent der befragten Restrukturierungsexperten damit, dass die Europäische Zentralbank dem Vorbild der amerikanischen Notenbank Fed folgt und den Leitzins erhöhen wird.

Deshalb rechnen mittelfristig über zwei Drittel der Experten (67 Prozent) mit Auswirkungen dieser Zinspolitik auf ihre Portfoliounternehmen. Dies hat zur Folge, dass 82 Prozent der Umfrageteilnehmer mit zunehmender oder deutlich zunehmender Anzahl an Restrukturierungsfällen rechnen. Nur 7 Prozent gehen von einer gleichbleibenden Situation aus und lediglich 2 Prozent erwarten einen Rückgang an Fällen. Bereits jetzt geben 42 Prozent der befragten Banker an, mehr Unternehmen als im vergangenen Halbjahr zu betreuen – im Herbst 2021 lag diese Zahl noch bei 16 Prozent. Gaben zu diesem Zeitpunkt noch 31% der Befragten an, mehr Restrukturierungsfälle in den jeweiligen Marktbereich zurückgeführt zu haben als im vorangegangenen Halbjahr, sinkt diese Zahl im Jahr 2022 auf 27 Prozent. Zudem erhöht sich die Anzahl derer, die angeben, dass Restrukturierungsfälle in die Insolvenz gegangen sind gegenüber dem Herbst 2021 um 8 Prozentpunkte auf 13 Prozent im Frühjahr 2022.

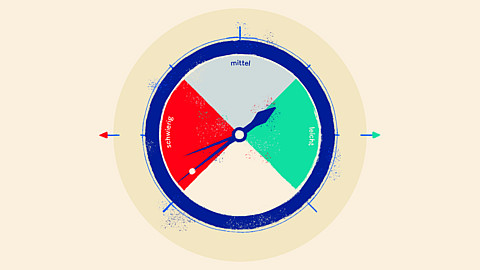

Bei all den schlechten Vorzeichen werden Banken in Zukunft die Bonität von Unternehmen bei der Kreditvergabe noch genauer überprüfen. Der Anteil der Befragten, die die Finanzierbarkeit von Restrukturierungsfällen als schwierig oder sehr schwierig einschätzen, ist von 28 Prozent im Herbst 2021 auf aktuell 33 Prozent gestiegen.

„Eine zuletzt nicht mehr für möglich gehaltene Restrukturierungswelle scheint unausweichlich.“

— Georgiy Michailov, Managing Partner bei Struktur Management Partner

Zukunftsrisiken und besonders bedrohte Branchen

Neben den neuen Herausforderungen durch den Krieg in Europa und die sich weiter verschärfende Lieferkettenproblematik hat die Coronapandemie an Bedeutung verloren. Aktuell wird sie nicht mehr als größtes Risiko für Unternehmen gesehen. Vielmehr erscheinen der immer noch als unzureichend erachtete Stand bei der Digitalisierung sowie Gefahren für den freien Handel für Unternehmen bedrohlicher.

Veränderungen haben sich auch im Ranking der Branchen ergeben, die besonders im Fokus der Restrukturierungsabteilungen stehen. Spitzenreiter ist zwar immer noch der Fahrzeugbau, der gleich mit mehreren Herausforderungen zurechtkommen muss: gestörte Lieferketten, Digitalisierung und Mobilitätswende. Doch auf Platz zwei findet sich nun der Sektor Transport, Logistik und Touristik dicht gefolgt vom Maschinen- und Anlagenbau. Die Textil- und Bekleidungsbranche, die im Herbst 2021 noch auf dem zweiten Platz rangierte, ist nun auf den vierten Platz gerutscht. Knapp dahinter findet sich Handel und E-Commerce.

Diese exogenen Gefahren werden derzeit am meisten gefürchtet